در امور مالی، تحلیل تکنیکال (Technical analysis) یک روش تحلیلی برای پیشبینی جهت قیمتها از طریق مطالعه دادههای بازار گذشته و در درجه اول قیمت و حجم است.

کارایی تحلیل تکنیکی و بنیادی با فرضیه بازار کارآمد مورد مناقشه قرار می گیرد، که بیان می کند که قیمت های بازار سهام اساساً غیرقابل پیش بینی هستند و تحقیقات در مورد اینکه آیا تحلیل تکنیکی سودی ارائه می دهد یا خیر، نتایج متفاوتی را تولید کرده است.

تحلیل تکنیکال در حقیقت یک سیستم فکری برای بررسی و فهم روند حرکت است که اندیکاتورها، اسیلاتورها، خطوط روند و … صرفنا ابزاری در خدمت این سیستم فکری می باشد.

تاریخچه تحلیل تکنیکال

تحلیل تکنیکی در اذهان عمومی روش ساده تحلیل بازار و سرمایهگذاری است. این رویکرد با بهرهگیری از ابزارهای سادهای همچون نمودار به بررسی تغییرات قیمت یا نرخ میپردازد.

ریشه تحلیل تکنیکی بر پایه یافتهها و پژوهشهای چارلز داو (Charles Henry Dow) استوار شده است.

نظریات داو در اوایل سالهای 1900 میلادی گسترش یافت و با گذشت زمان تکامل پیدا کرد.

نظریه داو

اصول نظریهی داو دربارهٔ یک سری حقایق طبیعی مانند روند قیمت است.

داو با صرف زمان زیاد و تلاش خستگیناپذیر خود به بررسی بورس سهام نیویورک پرداخت و معامله گران را با اصول و مبانی فکری خود از طریق نوشتن مقالات در روزنامه وال استریت ژورنال آشنا نمود.

بررسی و پژوهش چارلز داو در بازار سهام نقطه شروعی برای گسترش و رشد تحلیل تکنیکی در صد سال اخیر بوده است.

وی توانست با الهام از اصول طبیعی در کنار کسب تجربه و بررسی پیشینه تاریخی نوسانات شاخصها و تغییرات قیمت سهام نظریات خود را مطرح سازد.

با نگاه کلی به مبانی فکری داو میتوان دریافت که تمرکز نظریهها و دیدگاههای وی بر روی “حرکت و نوسان قیمت” بوده و پیروان وی موفق شدند با تکامل آن روش سرمایهگذاری بر پایه تحلیل نمودارهای قیمت را به جهان معرفی کنند.

گفتارها و دیدگاههای داو در مورد رفتار بازار و مباحث روند به نظریه داو شهرت یافته است.

نظریه داو بر مبنای فلسفهای است که میگوید قیمت یا شاخص بازار هر عامل مهم و معنی داری را به درون خود جذب میکند و آشکارا آن را بازتاب میدهد.

درست مانند درخشندگی ماه که نور خورشید را بازتاب میدهد. عرضه و تقاضا، حجم داد و ستدها، نوسانات قیمت، نرخ کالاها، نرخ بهره بانکی و هر چیز دیگری توسط واکنش سرمایهگذاران و بازیگران بازار بر روی نمودارهای قیمت دیده میشود و میتوان همه این عوامل را با بررسی تغییرات قیمت یا نماگرهای بازار دریافت.

شش اصل مهم تئوری داو

تئوری داو شامل ۶ اصل یا قانون مهم است که در ادامه به ترتیب آنها را توضیح میدهیم.

اصل ۱: بازار از مجموعهی اخبار و عوامل بیرونی تأثیر میپذیرد.

جمله همه چیز در میانگین ها یا همان شاخص ها لحاظ می شود به این معنی می باشد که تمامی اتفاقات در قیمت تاثیر گذارند و دیگر نیازی به بررسی تمامی فاکتورها نیست .

البته بازارها قادر به پیش بینی حوادثی مانند زلزله و سایر بلایای طبیعی نیستند اما از این وقایع متاثر می شوند و به طور تقریبی همزمان در عملکرد قیمت نشان داده خواهد شد.

اصل ۲: در بازار ۳ نوع روند اتفاق میافتد.

روند اولیه یا اصلی (Primary trend): روند اولیه همان حرکت اصلی بازار است. این روند مشخص میکند که بازار در بلند مدت به کدام سمت حرکت خواهد کرد و اصولاً سالها به طول میانجامد.

روندهای ثانویه یا اصلاحی (Secondary trends): روندهای ثانویه را میتوان حرکتهایی اصلاحی برای روندهای اولیه در نظر گرفت، زیرا در خلاف جهت آنها شکل میگیرند. مثلاً اگر روند اولیه به صورت صعودی (Bullish) باشد، روند اصلاحی آن به صورت نزولی (Bearish) خواهد بود. روندهای فرعی میتوانند از چند هفته تا چند ماه طول بکشند.

روندهای جزئی (Minor trends): منظور از روندهای جزئی، همان نوسانهای روزانه در قیمت داراییهاست. البته این روندها هم میتوانند تا هفتهها طول بکشند ولی جهت آنها همواره برخلاف روندهای فرعی (یعنی در جهت روند اولیه) خواهد بود.

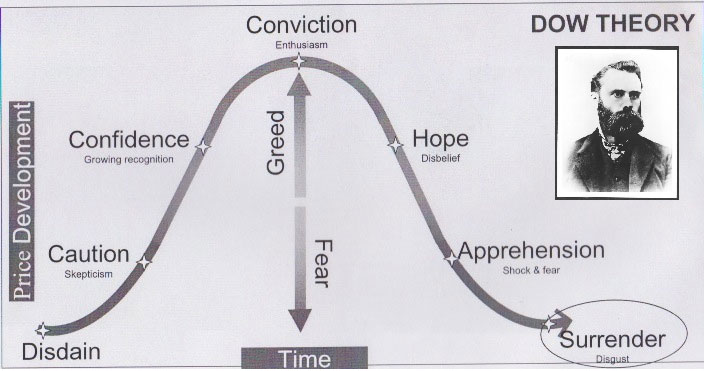

اصل 3: هر روند اصلی شامل ۳ مرحله است.

داو می گوید که برای هر روند اولیه سه مرحله وجود دارد. در یک روند اولیه صعودی، مرحله انباشت، مرحله مشارکت عمومی و فاز مازاد وجود دارد در حالی که در روند اولیه نزولی، فاز توزیع، مرحله مشارکت عمومی و مرحله وحشت داریم.

مرحله جمعآوری (Accumulation): نخستین فاز یک روند اولیه، همیشه با جمعآوری آغاز میشود. یعنی سرمایهدارهای بزرگ در یک قیمتِ خاص تصمیم به خرید یا فروش عمدهی یک سهم میگیرد. جالب است که این حرکت، همیشه در خلاف جهت پیشبینی اکثریت فعالان بازار اتفاق میافتد.

مرحله مشارکت عمومی (Public participation): پس از آغاز حرکت قیمت در جهت روند جدید، احساسات مثبتی در بازار شکل میگیرد که منجر به ورود عدهی بیشتری در جهت روند فعلی میشود. این اتفاق موجب حرکت سریعتر قیمت بهسمت بالا یا پایین (مطابق روند اصلی) خواهد شد.

مرحله زیادهروی یا ترس (Excess or Panic): این همان مرحلهای است که عدهای که احساس میکنند از بازار جا ماندهاند، وارد بازی شده و در محدودهای که قیمت بیش از حد بالا/پایین رفته، وارد معامله میشوند. بیخبر از آنکه اینجا، همانجایی است که حرفهایها به فکر ذخیرهی سود و خروج از بازارند.

اصل 4: شاخصهای مختلف یکدیگر را تأیید میکنند.

طبق اصل چهارم، روند بازار باید توسط شاخصهای مختلف تأیید شود. به این معنی که نمیتوان روند کلی یک بازار را صعودی/نزولی دانست، در حالی که سایر شاخصها هنوز صعودی/نزولی نشدهاند.

اصل 5: روندها توسط حجم معاملات تأیید میشوند.

اصل پنجم به یکی از فاکتورهای مهم به نام حجم معاملات (Volume) اشاره میکند. طبق این اصل، روند بازار باید توسط حجم معاملات پشتیبانی شود. به این صورت که اگر در یک روند صعودی باشیم، با افزایش قیمت باید حجم معاملات نیز افزایش پیدا کند یا اگر روند فعلی نزولی است، با کاهش قیمت، باز هم باید حجم معاملات افزایش پیدا کند. یعنی افزایش حجم به عنوان یک عامل تأییدکننده برای روند فعلی است.

اصل 6: روندها تا زمانی که سیگنال برگشت دیده نشده، ادامهدار هستند.

آخرین اصل در تئوری داو میگوید که علیرغم وجود نوسانات، روند فعلی بازار ادامهدار خواهد بود. به این معنی که مثلاً در یک روند صعودی، بازار در بلندمدت بهسمت بالا حرکت خواهد کرد، هرچند در این مسیر امکان ایجاد چند روند موقتی فرعی وجود دارد که در خلاف جهت حرکت اصلی بازارند. پس وضعیت بازار همواره پایدار خواهد بود تا زمانی که یک اتفاق یا الگوی واضح و پرقدرت بازگشتی رخ دهد.

ویژگی های تحلیل تکنیکال

- تحلیل فنی یک روش ترید است که برای ارزیابی سرمایهگذاریها و شناسایی فرصتهای معاملاتی در روند قیمت و الگوهای مشاهده شده در نمودارها به کار میرود.

- تحلیلگران تکنیکیال بر این باورند که فعالیت های معاملاتی گذشته و تغییرات قیمت یک اوراق بهادار می تواند شاخص های ارزشمندی از حرکات آتی قیمت اوراق بهادار باشد.

- تحلیل تکنیکال ممکن است با تحلیل بنیادی که به جای الگوهای قیمتی تاریخی یا روند سهام، بر وضعیت مالی شرکت تمرکز دارد، در تضاد باشد.

اصول تحلیل تکنیکال

در این روش، تحلیلگر میکوشد با بررسی نمودارها و توجه به رفتار قیمتی گذشته یک دارایی، وضعیت آینده آن را پیشبینی کند. تحلیل تکنیکال بر سه اصل زیر استوار است:

- همه چیز در قیمت لحاظ شده است.

- قیمتها بر اساس روندها حرکت میکنند.

- تاریخ تکرار میشود.

مزایای تحلیل تکنیکال

- یادگیری آسان

- انعطاف پذیری بالا

- سرعت فرایند تحلیل

- نقاط ورود و خروج دقیق

- استراتژی معاملاتی دقیق و خودکار

معایب تحلیل تکنیکال

- تأثیرگذاری تعصبات شخصی

- تفاسیر مختلف

- سیگنالهای معاملاتی متعدد

- عدم تعیین ارزش ذاتی

- عدم امکان استفاده در نمادهای جدید

بازارهای مالی تحلیل پذیر تکنیکال

به طور کل هر بازاری که داده مالی قیمت را در بازه های زمانی مختلف داشته باشد که این داده ها نمودار رو بوجود بیاورند امکان استفاده از تحلیل تکنیکال برای آنها وجود دارد، از جمله:

- بازار سهام (Stock Market)

- بازار اوراق قرضه (Bond Market)

- بازار مشتقات (Derivative Market)

- بازار تبادل ارزهای خارجی (Foreign exchange)

- بازار کالاها (Commodities Market)

- بازار رمزارزها (Cryptocurreny Market)

ابزارهای تحلیل تکنیکال

بر اساس بازارهای هدف ابزارهای مختلفی برای تحلیل تکنیکال وجود دارد، در عرصه بازارهای جهانی می توان به موارد زیر اشاره کرد:

- metatrader4 برای بازار فارکس

- metatrader5 برای بازار فارکس و سهام

- tradingview برای انواع بازارهای مالی از جمله بازار ارز دیجیتال

انواع روش های تحلیل تکنیکال

- نمودار شمعی ژاپنی یا کندل استیک در تحلیل تکنیکال

- روش سطوح حمایت و مقاومت در تحلیل تکنیکال

- خط روند

- اندیکاتورها و اسیلاتورها

- روش واگرایی در تحلیل تکنیکال

- الگوهای قیمتی

- روش فیبوناچی در تحلیل تکنیکال

- امواج الیوت در تحلیل تکنیکال

- ابر ایچیموکو در تحلیل تکنیکال

- چنگال اندروز در تحلیل تکنیکال

- تحلیل زمانی در تحلیل تکنیکال

- پترن های هارمونیک در تحلیل تکنیکال

- روش نمودارهای نقطه و شکل در تحلیل تکنیکال

- پرایس اکشن

منابع مفید برای یادگیری تحلیل تکنیکال

کتاب های مفید در زمینه تحلیل تکنیکال شامل موارد زیر است:

- تحلیل تکنیکال در بازار سرمایه؛ جان مورفی

- داینامیک تریدینگ (معاملهگری پویا)؛ رابرت سی ماینر

- دورهی نمودارهای شمعی؛ استیو نیسون

- معامله با بهترین الگوهای نموداری؛ توماس بولکوفسکی

- راهنمای کامل اندیکاتورها و نمودارهای رایج در تحلیل تکنیکال؛ استیون بی اکلیس

- مرجع کامل امواج الیوت در بازارهای سرمایه؛ علی محمدی

- سیستم معاملاتی ایچیموکو در بازارهای سرمایه؛ مانش پاتل

- پرایس اکشن روندها؛ ال بروکز

آموزش تحلیل تکنیکال

جهت استفاده از خدمات آموزش صفحه آموزش را مشاهده بفرمایید.